Guardando ai risultati delle banche italiane per il 2020 appare evidente come il sistema bancario abbia svolto efficacemente il ruolo di finanziatore a sostegno del tessuto economico del paese, nell’anno più difficile vissuto dal dopoguerra. Esaminando le principali banche italiane l’incremento dei crediti alla clientela negli ultimi 12 mesi è stato mediamente superiore al 2%, a fronte di un calo del PIL nazionale dell’8,8%, e, benché si osservi un discreto grado di diversità tra gli istituti, pochissimi sono realmente in controtendenza. Contestualmente il totale degli attivi ponderati per il rischio è in riduzione, indicazione del fatto che le nuove erogazioni hanno beneficiato delle garanzie pubbliche, contribuendo così, insieme ai dividendi non distribuiti, al netto miglioramento degli indicatori patrimoniali.

Un settore in affanno, ma non per tutti

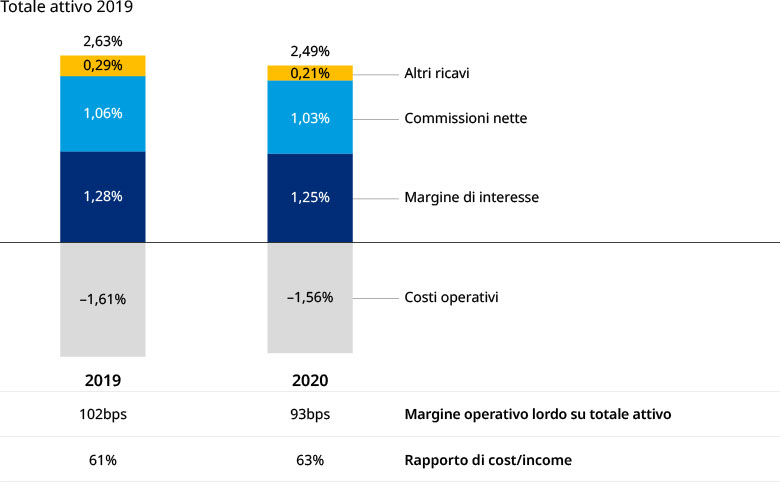

A fronte dell’allargamento dei bilanci dal punto di vista reddituale l’anno appena trascorso ha registrato una compressione dei ricavi mediamente nell’ordine del 4,5%, solo parzialmente compensata dalla riduzione dei costi operativi, che si è assestata al 2,5%, con implicazioni negative sugli indicatori di efficienza operativa e marginalità del sistema. Al netto delle componenti straordinarie e non ricorrenti, il margine operativo lordo (prima degli accantonamenti) si è ridotto nell’anno mediamente dell’8%, mentre il rapporto tra costi e ricavi è aumentato fino al 2%. L’industria si trova quindi generalmente in affanno. Si allarga al contempo il divario tra i best performer e gli inseguitori: i primi hanno difeso l’elevata produttività (ricavi su masse e masse per addetto) e mantenuto la struttura dei costi sotto controllo, utilizzando gli spazi di contenimento dei costi operativi offerti dal lockdown per mitigare il calo dei ricavi; gli altri mostrano ancora ampi spazi di creazione di valore dalle masse in gestione e una base costi troppo rigida e pesante.

Composizione del margine operativo lordo normalizzato*

Per comprendere le cause di questo divario, dobbiamo differenziare le dinamiche che hanno caratterizzato l’anno 2020 tra quelle riconducibili a trend strutturali e già in corso da diversi anni - che la pandemia ha accelerato e che avranno implicazioni su più esercizi - e quelle contingenti al lockdown - che si esauriranno una volta conclusa la fase emergenziale. Rientrano nella prima categoria i principali fattori della riduzione dei ricavi del 2020: la compressione degli interessi delle erogazioni e la discesa delle cedole del portafoglio titoli (in particolare quelli governativi), guidati da Quantitative Easing (QE) e solo parzialmente mitigati dal TLTRO, continueranno a incidere negativamente sulla redditività degli attivi e a erodere la forbice dei tassi per diversi anni. Al contempo i benefici derivanti dalla riduzione delle spese operative (chiusura delle filiali e ridotta mobilità del personale) e dall’incremento delle erogazioni creditizie, che hanno mitigato la compressione dei ricavi nel 2020, hanno natura straordinaria, sono contingenti all’emergenza pandemica e, inerzialmente, non si ripeteranno nei prossimi anni.

Scala o focalizzazione: i fattori del successo

La pandemia ha acuito quindi la necessità per le banche italiane di mettere in discussione la capacità del loro modello di business di creare valore nel nuovo contesto e di accelerare i processi di trasformazione.

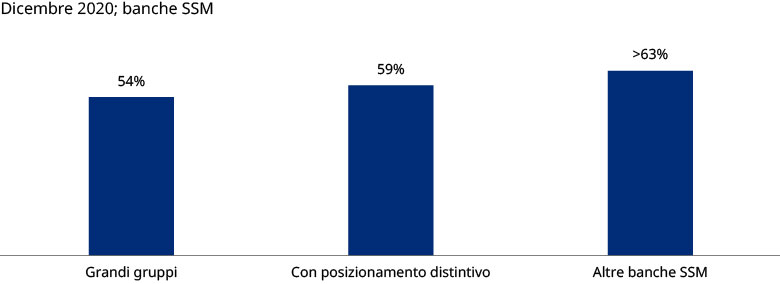

In tal senso i risultati dell’esercizio appena trascorso marcano con chiarezza, anche nel confronto tra i principali istituti italiani, alcuni modelli che hanno sovraperformato il mercato. Da un lato, i gruppi di grande dimensione con una struttura costi comparabile ai principali attori europei, in grado di attivare sinergie di scala e di competere su tutti i segmenti, grazie ad una maggiore capacità di internalizzare valore - ad esempio grazie alle fabbriche prodotto proprietarie. Dall’altro, le banche di minore dimensione ma con un posizionamento distintivo su un segmento di clienti (definiti ad esempio in termini di fabbisogni, territori di riferimento, modalità di interazione) e che hanno saputo progressivamente adeguare il proprio modello operativo alle nuove esigenze del mercato, per massimizzare l’efficacia e l’efficienza della loro proposta.

Rapporto tra costi e ricavi dei vari modelli di business*

Le prossime sfide

La performance delle banche nei prossimi anni sarà guidata dalla loro capacità di gestire alcuni elementi di attenzione legati all’uscita dalla pandemia. In primo luogo, la fine delle moratorie e del temporary framework indurrà un flusso straordinario di crediti deteriorati superiore ai 100-120 miliardi di euro, con un impatto non omogeneo tra gli istituti e proporzionale all’esposizione verso i settori colpiti. Per affrontare con successo l’ondata dei crediti problematici “freschi” il sistema dovrà dotarsi di nuove competenze e definire un modello operativo efficace per la gestione delle imprese in difficoltà, mirato alla loro ristrutturazione e rilancio, superando l’approccio liquidatorio e di recupero del credito.

In secondo luogo, i timori di una ripresa dell’inflazione, che si sommano in Italia alle tensioni derivanti dall’eccesso di debito pubblico, potranno creare a partire dal 2021 un incremento della volatilità sulla curva medio-lunga dei tassi governativi a prescindere dall’effettiva definizione di un trend di lungo termine di incremento dei tassi. Le banche italiane, che hanno finora beneficiato delle plusvalenze generate dalla pluriennale compressione degli spread, dovranno d’ora in avanti rivalutare la composizione e la classificazione del portafoglio titoli, trovando il giusto compromesso tra il rischio di bloccare per più anni i rendimenti ai livelli attuali, vicini ai minimi storici, e quello di indurre una maggiore variabilità sui coefficienti di vigilanza come riflesso della volatilità del mercato.

Una nuova agenda per la crescita

La pandemia ha rappresentato anche un momento di discontinuità e un’occasione per le banche di ripensare in maniera più radicale la propria strategia e modello di business. In tal senso riteniamo che nel prossimo biennio l’agenda di crescita organica dovrà essere focalizzata principalmente su cinque azioni:

- sfruttare l’accelerazione digitale imposta dal lockdown per accelerare ulteriormente l’evoluzione dei modelli servizio (offerta commerciale, gestione della rete e ruolo delle direzioni centrali), al fine di valorizzare la clientela con un’interazione multicanale piena e di rendere strutturale la riduzione della base costi registrata nel 2020, consolidando le modalità di lavoro “da remoto”;

- ripensare la strategia di partnership commerciali e valutare l’opportunità di internalizzare la produzione in fabbriche che possano rendere più distintiva l’offerta e trattenere una quota maggiore del valore generato, e che favoriscano la strategia di crescita inorganica del gruppo;

- gestire l’incremento straordinario della raccolta dalla clientela registrato negli ultimi 12 mesi, con lo sviluppo di piattaforme di servizi di wealth management;

- cogliere l’opportunità del Recovery Fund per rafforzare il legame con la clientela, offrendo co-finanziamenti, servizi e consulenza alle filiere produttive. Il dispiegamento dei fondi creerà opportunità per le banche con una buona rete corporate e con capacità evolute in prodotti di finanziamento e di copertura dei rischi nei settori prioritari per il rilancio, tra cui il la transizione verde, la sostenibilità e in generale tutto l’ambito ESG, la smart mobility e lo sviluppo delle infrastrutture digitali;

- adeguare il modello operativo della tesoreria nel regime di tassi negativi, in particolare con: i) la gestione dell’eccesso di liquidità e le logiche di trasferimento del suo costo al business, per renderle più trasparenti e reattive, ed evitare distorsioni nella profittabilità, limitando al contempo l’impatto sulla clientela ii) la revisione delle strategie di funding per fattorizzare le dinamiche comportamentali dei depositi post-COVID, evidenziate dall’aumento della liquidità sui conti correnti, e le aspettative sulla riduzione del supporto della banca centrale iii) le opportunità indotte da una gestione più attiva del portafoglio impieghi e delle opzionalità implicite, anche attraverso la vendita di attivi sul mercato;

Gli istituti che sapranno creare discontinuità con il passato e fondare il loro prossimo futuro su queste azioni concrete saranno in grado di affrontare con successo le sfide della ricostruzione post-pandemica.

* Al netto di componenti straordinarie

Fonte: Analisi Oliver Wyman dei risultati di esercizio delle banche italiane SSM, consolidati al 31/12/2020